شکستن تابوی تورم با کنترل رشد نقدینگی

به عقیده فریدمن، نوبلیست اقتصاد، تورم همواره یک پدیدهای پولی است. وی دلیل آن را در عرضه پول میدانست و استدلال کرد زمانی که عرضه پول دو برابر شود و تعداد کالاها و خدمات موجود در اقتصاد ثابت باشد؛ آنگاه قیمتها دو برابر خواهند شد. این همان نقدینگی است که همان اندازه که میتواند کمک کننده تولید در چارچوب سیاستهای پولی باشد، میتواند اقتصاد یک کشور را فلج کند. به همین خاطر میتوان گفت هدایت و کنترل این شمشیر دو لبه یکی از مهمترین وظایف بانکهای مرکزی و دولتهاست. اگر میزان تولیدات کشور با حجم نقدینگی در کشور تناسب نداشته باشد چرخهای اقتصاد بهکندی پیش خواهند رفت. این نوشته نگاهی به مسئله کنترل نقدینگی به وسیله دولت سیزدهم و فلسفه اهمیت بالای آن است.

نسبت تورم و نقدینگی در ادبیات اقتصادی

فرض کنید اگر نقدینگی موجود در اقتصاد بیشتر از میزان منابع قابل خریداری کالا و خدمات موجود در کشور باشد؛ در این حالت اقتصاد دچار تورم خواهد شد. از سوی دیگر اگر پول کافی برای خرید کالا و خدمات در اختیار مردم نباشد؛ احتمال وقوع رکود وجود خواهد داشت، زیرا که مردم توانایی خرید ندارند.

معمولاً بانکهای مرکزی با خلق و یا کنترل و هدایت نقدینگی از این پدیدهها جلوگیری میکنند. بسیاری از کشورها با تورم بالا و وضعیت بد معیشتی دست و پنجه نرم میکردند؛ بنابراین این موضوع مطرح شد که سیاست پولی باید مستقل از نفوذ سیاسی باشد. در همین راستا بود که ایده بانک مرکزی مستقل در استفاده از ابزار سیاست پولی طرح بحث شد. اگر بانک مرکزی مستقل از دولت در این زمینه کنش و دولت به مثابه قوه ناظر و تنظیمکننده و همسو با سیاستهای پولی بانک مرکزی نقش ایفا کند؛ تورم یا رکود نمیتوانند آثار مخرب بلندمدتی بر اقتصاد ایراد سازند. اما در صورت نبود استقلال بانک مرکزی از دولت و وجود کسری بودجه پایدار، خود نهاد دولت به یکی از بازیگران مخرب کنترل نقدینگی تبدیل خواهد شد. به عقیده طیف معتبری از اقتصاددانان، دولتها همیشه به افزایش نقدینگی یا به عبارت دیگر چاپ پول علاقه و بر آن اصرار دارند، اما این منبع در دسترس، مشکلات زیادی برای بخشهای اقتصاد کشور ایجاد میکند که تورم تنها یکی از آنهاست. پس با تکیه بر شواهد تئوری و تجربی مطرح در ادبیات اقتصادی، میتوان گفت نسبت مثبت و معناداری میان نقدینگی و تورم برقرار است.

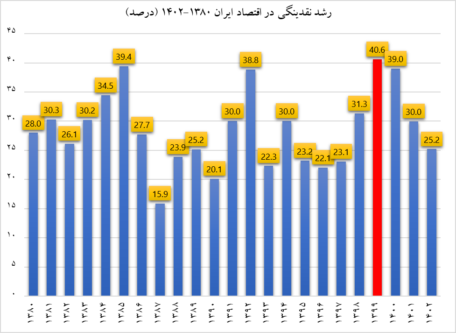

کم و کیف رشد نقدینگی در اقتصاد ایران

مطابق آمار بانک مرکزی همواره روند رشد نقدینگی در اقتصاد ایران به حسب شوکهای مختلف داخلی و خارجی بر طرف عرضه و طرف تقاضا، روندی کمثباتی به خود دیده است. این مهم در سال 1399 به اوج خود با رشد 40.6 میرسد و عملا در یک بازه 7 ساله طی سالیان 1392 تا 1399 حجم نقدینگی حدودا 8 برابر شده است. درنتیجه این رشد، سطح عمومی قیمتها و ثبات بازار تحت تاثیر قرار گرفت. در شرایطی که وضعیت تورم نقطه به نقطه و سالیانه اقتصاد حالت بحرانی به خود گرفته بود؛ دولت سیزدهم با اعمال سیاست کنترل حجم پایه پولی و نقدینگی توانست نسبت به مهار و مدیریت رشد نقدینگی اقدام کند.

راز سیاست کنترل و مدیریت نقدینگی در طی دو سال اخیر

در دولت سیزدهم برای کنترل نقدینگی، اقدامات اساسی از جمله توقف استقراض دولت از بانک مرکزی و کنترل اضافه برداشت بانکها صورت گرفته است. از ابتدای استقرار دولت سیزدهم مسأله کنترل رشد نقدینگی و تورم، به عنوان یکی از مهمترین اولویتهای اقتصادی کشور مورد توجه قرار گرفت. طی این دوره بانک مرکزی با تنظیم برنامه هدف گذاری رشد نقدینگی ۳۰ درصدی برای سال ۱۴۰۱ و تعیین هدف رشد نقدینگی به میزان ۲۵ درصدی برای سال ۱۴۰۲ توانست این متغیر را بهطور قابل توجه ای کنترل نماید. در این خصوص بانک مرکزی با اقدامات عملیاتی همچون اعمال جدی کنترل در رشد تراز نامه بانک ها و کنترل خلق پول و هدایت نرخ سود در بازار بین بانکی و همچنین افزایش نسبت سپرده قانونی در بانک ها توانست رشد نقدینگی را کنترل کند.

فارغ از توجه به این سیاست، توجه به مقوله انضباط نظام بانکی در مدیریت رشد نقدینگی نقش بسزایی داشته است. مطابق گزارشهای کارشناسی، میانگین سهم بانکها از ایجاد نقدینگی در دو دهه اخیر،50 درصد است. در سال ۱۴۰۰ اگر بانکها خلق نقدینگی نامولد نداشتند، رشد این شاخص اقتصادی فقط ۱۳ درصد بود. از این منظر، به صورت فوری، اصلاح و ساماندهی بانکها باید در دستور کار قرار گیرد. طبق اعلام بانک مرکزی، کنترل رشد نقدینگی وارد فاز جدیدی شده است که بر اساس آن سقف رشد ترازنامه بانکهای با کفایت سرمایه ضعیف 1.5 و بانکهای با کفایت سرمایه مطلوب 2.5 درصد در ماه تعیین شد؛ با این سیاست ضمن کاهش شتاب رشد نقدینگی، انضباط بیشتری بر شبکه بانکی حاکم میشود. بانک مرکزی دولت سیزدهم از ابتدای شروع به کار خود در میانه سال 1400 با محدود کردن رشد ترازنامه بانکهای کشور، سرچشمه اصلی رشد بیحساب و کتاب نقدینگی یعنی نظام بانکی را هدف قرار داد.

در نهایت در پاسخ به چگونگی مهار تورم و کاهش حجم نقدینگی باید چنین بیان کرد که اقداماتی همچون کنترل نرخ خلق پول ، افزایش تولید متناسب با میزان خلق پول، توقف استقراض دولت از بانک مرکزی و استقلال بخشیدن به بانک مرکزی صورت پذیرد.